เรื่อง : อชิระ ประดับกุล

โดยปกติทั่วไปงบการเงินที่แสดงถึงฐานะการเงินของกิจการที่เรียกกันว่า ‘งบดุล’ (ปัจจุบันเรียกว่า งบแสดงฐานะการเงิน) จะมีองค์ประกอบหลักๆ อยู่ 3 ส่วนด้วยกัน ได้แก่

1.สินทรัพย์ เช่น เงินสด, เงินฝากธนาคาร, ลูกหนี้การค้า, สินค้าคงเหลือและที่ดิน อาคาร อุปกรณ์ เป็นต้น

2.หนี้สิน ได้แก่ เจ้าหนี้การค้า รายจ่ายค้างจ่ายและเงินกู้ระยะยาว

3.ส่วนของเจ้าของหรือส่วนของผู้ถือหุ้น เช่น ทุน, หุ้นทุน กำไรสะสม ต่างๆ

แต่ ‘สินทรัพย์สุทธิ’ ที่ว่าไว้ในที่นี่นั่นหมายถึง ผลแตกต่างระหว่าง สินทรัพย์กับหนี้สิน หรือ สินทรัพย์สุทธิ = สินทรัพย์ – หนี้สิน

เพราะบางคนอาจเข้าใจไปว่าการที่ตนมีสินทรัพย์มาก หมายถึงกิจการมีฐานะทางการเงินที่ดี แต่ลืมนึกไปว่าขณะเดียวกันนั้นเองก็มีหนี้สินอยู่มิใช่น้อยที่แบกรับภาระอยู่ ทำให้สินทรัพย์ที่ตนมีอยู่จริงและเป็นเจ้าเข้าเจ้าของจริงๆ แบบปลอดภาระ มีน้อยกว่าตัวเลขที่เห็นในงบแสดงฐานะการเงินที่แสดงอยู่ เช่น

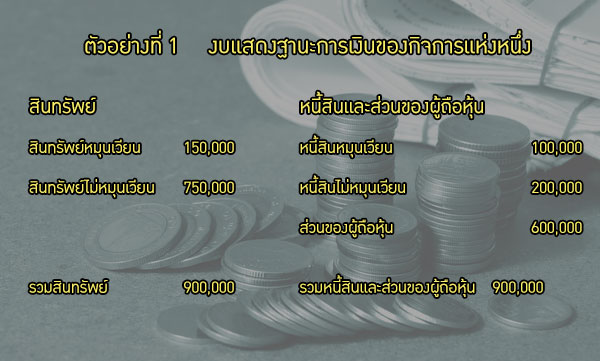

จากตัวอย่างที่ 1 ดูเหมือนกับว่า กิจการแห่งนี้มีสินทรัพย์อยู่ไม่น้อยทีเดียวเชียวละครับ ตั้ง 900,000 บาท แต่เมื่อพิจารณาดูอีกฝั่งก็พบว่า กิจการก็มีหนี้สินอยู่ไม่น้อยเช่นกัน ทั้งหนี้สินหมุนเวียนและหนี้สินไม่หมุนเวียนที่รวมกันแล้วมีมากถึง 300,000 บาท หรือเมื่อเทียบกับสินทรัพย์แล้ว คือ มีมากถึง 33 เปอร์เซ็นต์ หรือก็คือ มีสินทรัพย์สุทธิ เพียง 600,000 บาท เท่านั้น สรุปแล้วงานนี้สินทรัพย์ของกิจการจริงๆ ก็มีไม่มากอย่างที่ตาเห็น หรือพิจารณาอีกทอดหนึ่งได้ว่า กิจการมีสินทรัพย์สุทธิเท่ากับส่วนของผู้ถือหุ้นที่ได้ลงทุนไป

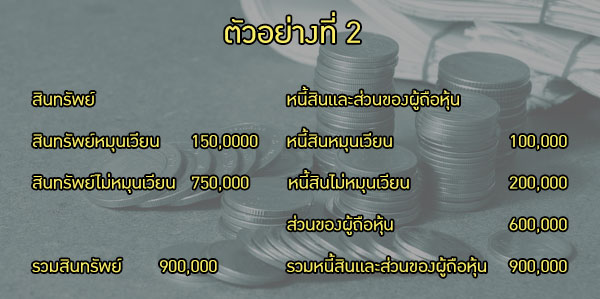

ในทางธุรกิจนั้น มักจะพิจารณาละเอียดไปถึงขั้นที่ว่าพิจารณากันที่ ‘เงินทุนหมุนเวียนสุทธิ’ เพราะเป็นรายการที่ใช้ระยะเวลาหมุนเวียนในทางธุรกิจไม่เกิน 1 ปี โดยดูเฉพาะรายการสินทรัพย์หมุนเวียนและหนี้สินหมุนเวียนเท่านั้น เนื่องด้วยเพราะว่า เป็นการพิจารณาเงินทุนหมุนเวียน ที่ใช้ในการดำเนินของกิจการว่าได้ดำเนินการอย่างมีประสิทธิภาพหรือไม่ เช่น

= 150,000 – 100,000

= 50,000 บาท

หากพิจารณาจากตัวอย่างข้างต้น พอจะสรุปได้ว่า กิจการดังกล่าวมีการลงทุนในสินทรัพย์หมุนเวียน 150,000 บาท ในขณะที่มีการจัดหาเงินทุนหมุนเวียนหรือหนี้สินหมุนเวียนจำนวน 100,000 บาท โดยลักษณะดังกล่าวทำให้เห็นว่ากิจการมีสภาพคล่องในการดำเนินค่อนข้างดี (มีสินทรัพย์หมุนเวียนที่พร้อมจะเปลี่ยนเป็นเงินสดได้มากกว่าหนี้สินหมุนเวียน) หรืออีกนัยหนึ่ง คือมีการจัดหาเงินทุนจากแหล่งเงินทุนระยะยาว (หนี้สินไม่หมุนเวียน) มาลงทุนในสินทรัพย์หมุนเวียนบางส่วนด้วย

ส่วนกรณีที่เงินทุนหมุนเวียนสุทธิ มีค่าเป็น ‘ลบ’ นั้น แสดงว่ากิจการมีรายการสินทรัยพ์หมุนเวียนน้อยกว่าหนี้สินหมุนเวียน คือมีการจัดหาเงินทุนระยะสั้น เพื่อนำมาลงทุนในสินทรัพย์ไม่หมุนเวียนบางส่วนด้วยเช่นกัน

และหากกรณีที่ เงินทุนหมุนเวียนสุทธิ มีค่าเป็น ‘ศูนย์’ แสดงว่า กิจการมีการลงทุนในสินทรัพย์หมุนเวียนเท่ากับหนี้สินหมุนเวียน หรือบริหารจัดการอย่างลงตัวพอดิบพอดีทั้งสองรายการ ทำให้ไม่เกิดภาวะความเสี่ยงใดๆ จากการจัดหาเงินทุน

แต่ไม่ว่าจะเป็น สินทรัพย์สุทธิ หรือ เงินทุนหมุนเวียนสุทธิ ก็ตาม ค่าของผลลัพธ์ที่ได้นั้น อาจขึ้นอยู่กับความแตกต่างของธุรกิจ และนโยบายในการจัดหาเงินทุนและจัดการตามแนวทางการดำเนินของบริษัท โดยอย่างน้อยไม่ควรให้ค่าดังกล่าวมีค่า ‘ติดลบ’ น่าจะเป็นนโยบายที่ควรพิจารณาเป็นอย่างยิ่ง เพราะนั่นอาจหมายถึงการมีหนี้สิน/หนี้สินหมุนเวียน มากกว่า สินทรัพย์/สินทรัพย์หมุนเวียน ซึ่งไม่ถือเป็นผลดีต่อกิจการเอาเสียเลย

SME Thailand เพื่อนคู่คิด ธุรกิจเอสเอ็มอี

ติดตามข้อมูลดีๆ สำหรับ SMEs ได้ที่ www.smethailandclub.com